こんビット!りんです。

今回は年末から2023年に向けた米株、Nasdaq、SP500、クリプトなどリスクオンアセットのファンダメンタルズ✖テクニカル市場分析。

そして「リセッションは来ない」「今が買い場!」と煽っている有名インフルエンサーや著名人も数多く見受けられますが本当にそうなの?!私は絶対違うと思うな!!

私は客観的なデータから『リセッションは来る可能性が高い!来ずとも今が絶好の買い場ではない!」そう思っています。

その理由について徹底解説していきます。

今回の記事では、

✅今が本当に買い場?

✅底打ちは完了?

✅来年はさらなる下落リスク

上記、私の脳内共有りんリンクスできる記事になっています。

私のプロフィールはこちら▼

職業 システムエンジニア

年齢 20代

副業 YouTube、ブロガー、FX

投資 仮想通貨、米国株

得意 理数系

趣味 食べる、飲む、歩く、筋トレ、カラオケ、BCG

目標 FIRE

私のYouTubeチャンネルやTwitterのフォローもよろしくお願いします🌸

YouTubeチャンネルでは、BTC、ETH、XRP、Nasdaqなどの1分チャート分析毎日配信中!

ファンダメンタルズ✖テクニカル分析で紐解く米国株市場や仮想通貨市場の分析も配信しています!

今が買い場ではない理由

投資系のインフルエンサーさんたちの中で今が買い場!

中には年末急騰!などとおっしゃる方も多々見受けられますが、私にはそうは考えられません。

その理由を解説していきます。

利上げとインフレ

2022年は物凄い急速なペースで米国政策金利が引き上げられていきました。

その甲斐もあってか、米国のCPIはようやく減速感が見え始めました。

市場はとて楽観的で「インフレが減少してきたから来年は利下げが来る」とコンセンサスしていたため短期的な株高となっていましたが、2022年最後の12月FOMCでパウエル議長は利下げのタイミングについては明確に「“目標インフレーション2%”になったら」と明言しましたよね。

それを受けて市場は悲観ムードに後戻りして株価や仮想通貨などのリスクオンアセットは短期的下落となっています。

冷静に考えてみてください。

インフレーションが下落してきているとは言え目標の2%と比較すれば今でも非常に高い状況です。

利上げの影響はとても長い時間軸で市場に現れるのですぐすぐに2%に戻るなんてことはなかなかありえません。

それは利下げの影響にも同じことが言えます。

そしてロシアウクライナ戦争やコロナウィルスなど思いもよらないサプライチェーンへのダメージが2023年にはないとは限りませんよね。

中国の台湾侵攻の可能性や継続するロシアウクライナ戦争。

遂に日本も防衛費を増大させ、明確に「敵基地への反撃」というワードフレーズも利用しています。

日本でも数年の間に戦争が起こりえないとは限りません。

今の世界情勢や経済状況は非常に混沌としておりインフレが再燃する可能性も多々ありえるのです。

来年の米国ターミナルレートを7%と予測する専門家もいますし利上げとインフレが収まっても収まらなくても不安定な環境であることは間違いありません。

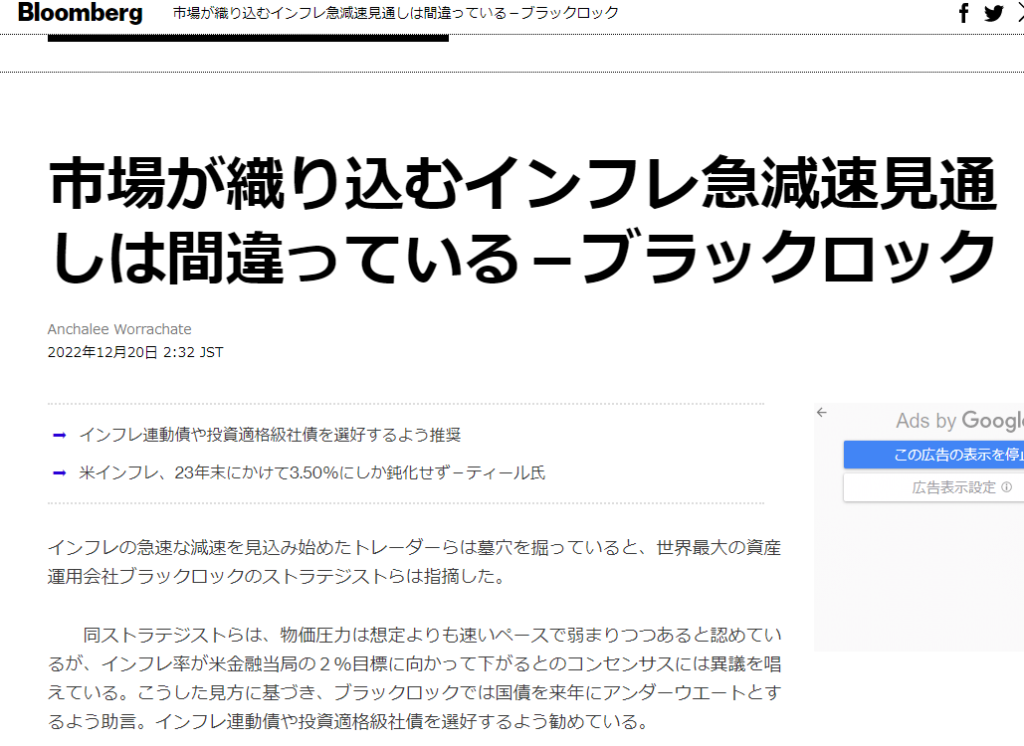

さらにブラックロックやゴールドマンサックスなどの有名企業のストラテジストたちもインフレの市場コンセンサスに疑問視を打ったり。

リセッション懸念を抱いている方が多くいらっしゃります。

この方の分析によれば来年のインフレは3.5%までの減少にとどまるとのこと。

その数値通りならパウエル議長の目標インフレ水準には届かないため利下げに転ずることはないと言えますよね。

リセッション(景気後退)懸念

新型コロナウィルスなどの予測できない問題発生そして量的緩和からの利上げ、量的縮小。

いわゆるリーマンショック時のようなリセッションパターンですよね。

今回のFEDの利上げは過去例のない強さと速さで行われています。

通常利上げ0.25%に対して3倍の0.75%利上げを3連続するなど非常に市場へのダメージは大きいです。

12月の利上げ0.5%でも通常の2倍です。

パウエル議長は「現在のレイバー市場はまだまだ強い状況。」

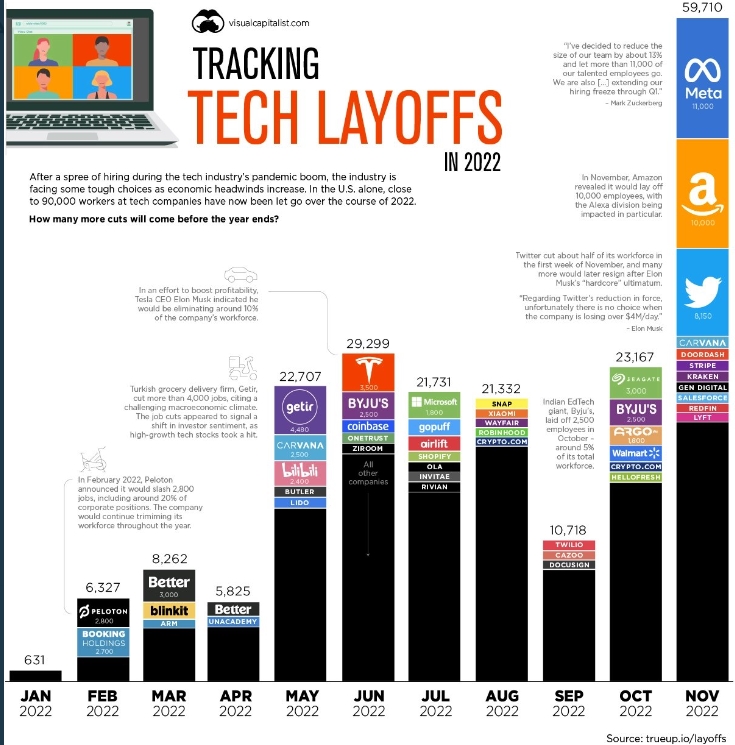

「リセッションの可能性は低い。」と示唆していますが、Google、アマゾン、アップル、メタ、Twitterなどの米国ハイパーグロース企業では大量の労働者の解雇を行っています。

前FRB議長のバーナンキもリーマンショック時に「リセッションは来ない」と明言していましたが結局リセッション入りとなりました。

このような専門家のトップであっても先行きを見通すことは非常に難しいのです。

一番最初に影響を受けやすいグロース企業ではすでに先行して労働市場へのダメージを受けています。

そして最近ではゴールドマンサックスやバリュー銘柄の一部でも大量解雇が始まったり、噂されたりしています。

レイバー市場はトータルで見るとまだまだ求人や賃金のインフレも上昇していますが、ジャンルごとで見れば弱含んできている部分もあります。

時間差で徐々に進行してきていると言えるのです。

さらに深ぼって雇用の状況を分析したデータを見ると景気に敏感なセクターでは徐々に減少していることがデータからわかります。

リーマンショックのリセッション時には景気に敏感なセクターは景気後退するかなり前の段階から影響が出ていました。

逆に景気に敏感ではないセクターについてはリセッション入りしてから雇用の減少が始まります。

つまり現在、景気に敏感な雇用は弱含んでいて徐々にリセッションの可能性は高まっていると客観的データから言えます。

超過貯蓄とクレジットカード

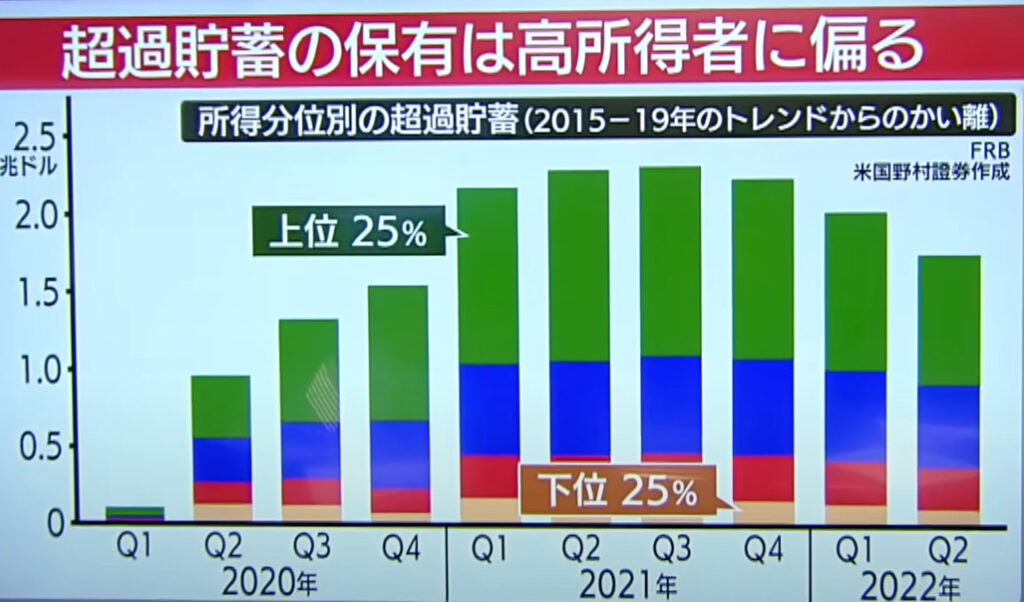

さらに米国超過貯蓄率を見ると富裕層の超過貯蓄率は増加。

景気後退懸念から市場へ資金を流出しなくなっています。

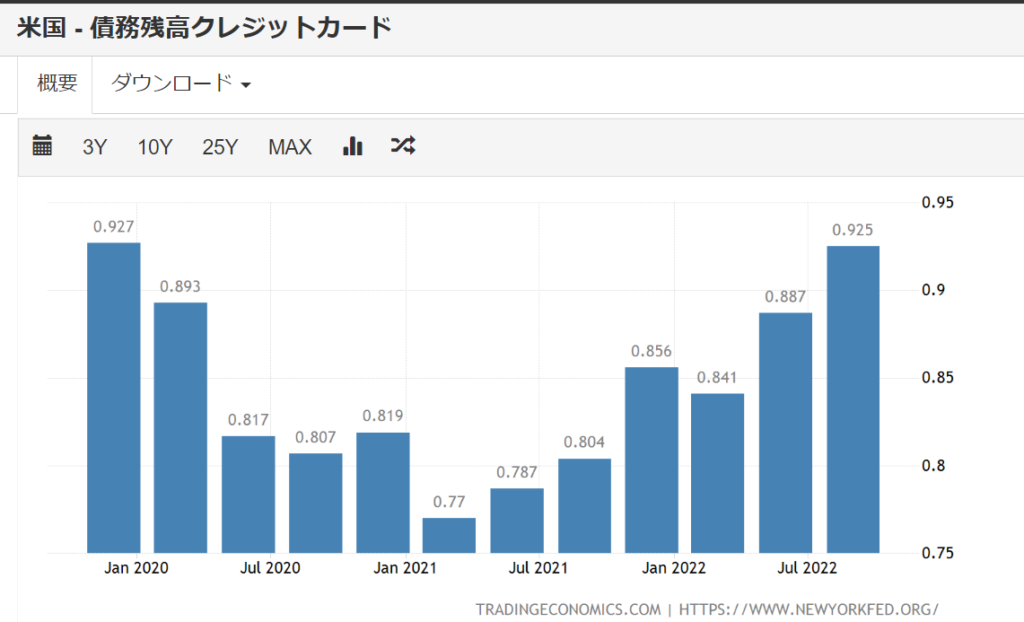

そして一般層や低所得者層の超過貯蓄は底をつき始めていてクレジットカードの債務残高が積み上がっていることが分かってきています。

延滞のデータも上昇していることから低所得者層は物価の高騰や失業に圧迫されているということが想定されます。

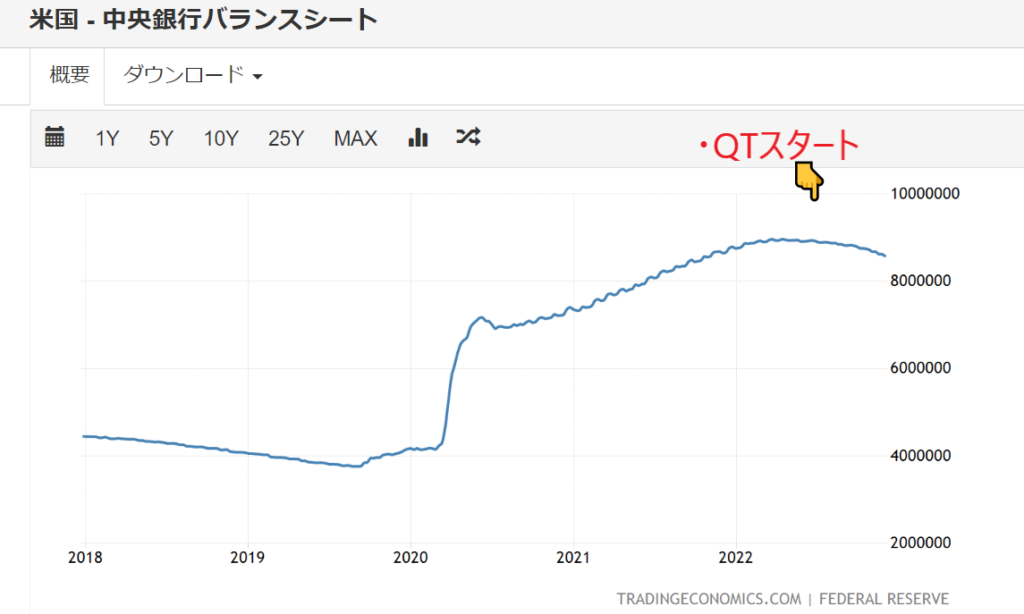

QT(量的縮小)

インフレは利上げで抑制というイメージが強いですが、実はこのQT(量的縮小)も非常に重要で強い効果があります。

QTとは簡単に説明すると米国が保有資産を売却して市場からお金を吸い上げるということを指しますが、単純に考えて保有の国債を売れば金利が上昇し株価は下がります。

あまり注目されていませんが、このQTは予定より遅れているそうです。

👇QTスタートからあまり減っていないように見える。

2023年もQTは少なくとも半ばまでは継続されていくのですからそう簡単にリスクオンアセットの株やクリプトの大上昇が来ることは難しいと言えるのです。

テクニカルチャート分析

🔽NASDAQ

🔽SP500

🔽BTC

リスクオンアセットのNASDAQ、SP500、BTCの月足です。

素人が見ても底打ちしたようには見えませんよね。

ファンダメンタルズで説明したようにマクロ環境の観点からもテクニカルチャートからも現在は底打ちではない可能性が高く来年はさらなる氷河期になる可能性があると言えます。

まとめ

2022年後半は量的緩和から一変し量的引き締めにシフト。

新型コロナウィルスによるサプライチェーンの停止、景気減速から量的緩和をしてきた結果、教科書通りのインフレが起こり量的引き締めにシフトチェンジ。

来年見通しは、、

・利下げ時期不明

・意図しないインフレ再燃の可能性はありえる。

・富裕層は超過貯蓄を使わずに景気後退に備えている。

・低所得者層の超過貯蓄減少、クレジットカード債務残高上昇。

・レイバー市場は景気後退に敏感な業種は弱含み始めている。

・QTは2023年も継続。

・米国以外の国ヨーロッパなども高インフレと利上げ継続。

少なくともこれだけリスクオンアセットに対してのネガティブな要因が考えられます。

インフレと利上げ継続の懸念と並行してリセッションという可能性も混在しています。

さらにリーマンショック時のSP500の下落率は56.8%とされていますが、リーマンショックより大きな景気後退懸念の現在のSP500やナスダックの下落率は平均的なショック時の下落率に到達していません。

つまり様々な客観的要因そして統計的な根拠からも、少なくとも

今が全力の買い場!

ではないと考えられるのです。

利上げのダメージは長期的な時間差で効いてくるもの。

今の市場とはギャップがあるということを視野に入れましょう。

資金に余力を残しながらDCAは良いと思いますが、底打ちだと思って全力買いはリスクでしかありません。

来年はさらなる氷河期を想定し買い場を少しずつ探りましょう!

時が経てば必ずブルマーケットは到来します。

急がば回れ!

ゆっくり待つこともまた投資で勝つための必勝法です。